家の購入を考えている方なら、住宅ローン減税制度について耳にしたことがある方も多いでしょう。

ここでは、2025年の住宅ローン減税に対する

「子育て世帯に有利って聞いたけど、どう有利なの?」

「住宅の要件や所得要件はどうなの?」

「確定申告を忘れてしまったけど、どうすればいい?」

といった疑問にお答えします。

住宅ローン減税制度とは?

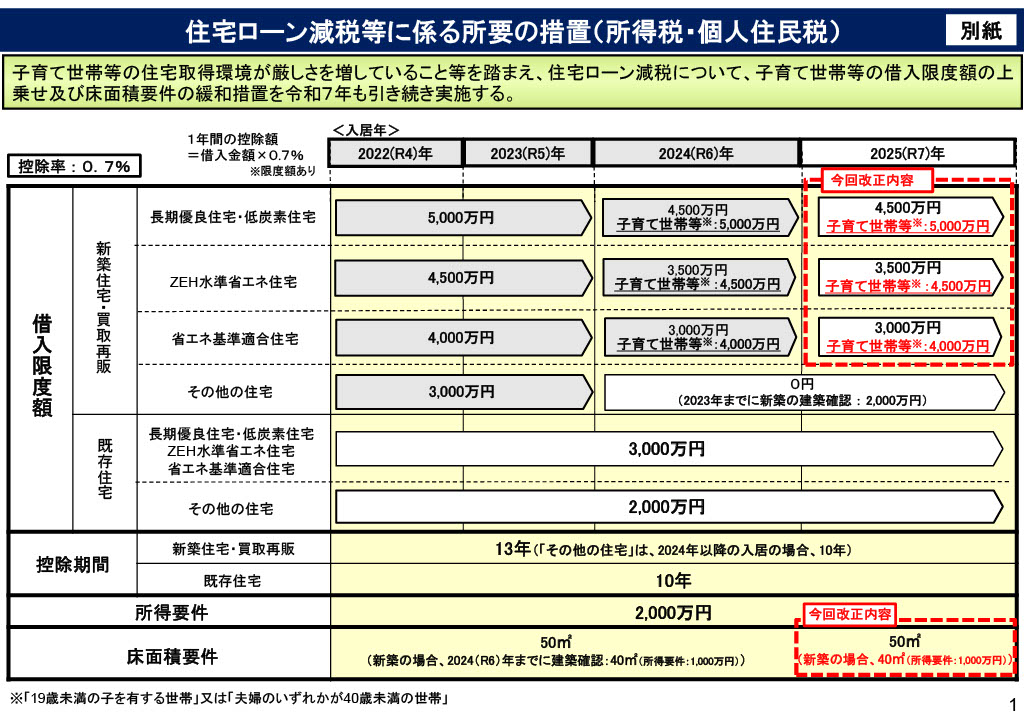

住宅ローン減税制度とは、10年以上の住宅ローンを使って家を新築・購入・リフォームした場合に、年末時点の住宅ローン残高の0.7%を、その年の所得税から差し引く減免措置です。所得税から控除しきれなかった額は、翌年の住民税から控除されます。控除期間は、入居した日から最長13年間です。

子育て世帯等への緩和措置延長について

令和6年12月27日、令和7年度税制改正が閣議決定されました。

概要によると「子育て支援に関する政策税制」として「住宅ローン減税について、1年間の措置として、子育て世帯等に対し、借入限度額を、認定住宅は5,000万円、ZEH水準省エネ住宅は4,500万円、省エネ基準適合住宅は4,000万円へと上乗せする。また、床面積要件を緩和する」とあります。

令和6年からの子育て世帯等への緩和措置を1年間、令和7年12月31日まで延長する形になったのです。

それでは、延長されることになった緩和措置を詳しく見ていきましょう。

<引用サイト:国土交通省「住宅ローン減税等に係る所要の措置」>

赤字部分が延長された緩和措置です。

他に「既存住宅の子育て対応リフォームに係る特例措置」についても、令和6年からの措置が延長されることになりました。

同じ条件の家を購入しても、子育て世帯等のほうが借入限度額が大きく、そのぶん控除を多く受けられる可能性があるというわけです。

しかし、表にあるように住宅の種類や所得、床面積に関する要件を満たす必要があります。子育て世帯に該当する方でも、物件の性能や年収によっては優遇を受けられないケースもあるため、事前にしっかり確認しておくことが大切です。

申告手続きについて

住宅ローン減税を受ける1年目は、年末調整で控除を適用できないため、会社員でも確定申告が必要になります。手続き期間は、毎年2月16日から3月15日まで。

ちなみに、確定申告を忘れたり手続きが間に合わなかったりしても、住宅ローン減税の適用を受けた年の翌年から5年間であれば、還付申告が可能です。

ただし、個人事業主で青色申告特別控除の適用を受ける場合は、還付申告でも期限内に確定申告をする必要があります。もし個人事業主で住宅ローン減税の記載を忘れた場合は「更正の請求」を行うことで、正しい還付を受けられます。更正の請求の期限は、還付申告書を提出した日から5年以内です。申告を忘れたり手続きに誤りがあったりした場合は、税務署で相談しましょう。

まとめ

住宅ローン減税期間は10~13年にわたり、控除額はトータルで数百万円にのぼることもあります。うまく活用すれば、家計への負担を大きく減らすことができますね。

朝日土地建物では、資金計画や税制面のご相談も含めた、トータルなご提案を行っています。住宅ローン減税制度について詳しく知りたい方は、営業担当者にお尋ねください。